| ที่มา | มติชนสุดสัปดาห์ ฉบับวันที่ 15 - 21 กันยายน 2566 |

|---|---|

| คอลัมน์ | การเมืองวัฒนธรรม |

| ผู้เขียน | เกษียร เตชะพีระ |

| เผยแพร่ |

การเมืองวัฒนธรรม | เกษียร เตชะพีระ

ทุนอเมริกัน vs. ทุนจีนในบริบททุนนิยมโลก

: (2) จีนเสพติดหนี้

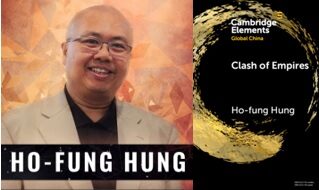

โฮเฟิง หง ศาสตราจารย์เศรษฐศาสตร์การเมืองเรื่องจีน เอเชียตะวันออกและโลกแห่งมหาวิทยาลัย Johns Hopkins สหรัฐอเมริกา ได้ตีพิมพ์หนังสือ Clash of Empires : From ‘Chimerica’ to the ‘New Cold War’ (2022) ซึ่งวิเคราะห์ว่าความตึงเครียดสหรัฐ-จีนปัจจุบันหยั่งรากอยู่ในประวัติอันยาวนานของการผลิตล้นเกิน การบริโภคต่ำระดับและการดิ้นรนแสวงหากำไรอย่างหน้ามืดตามัวของเหล่านายทุนในบริบท ทุนนิยมโลก ทุนอเมริกัน vs. ทุนจีนต่างก็แก่งแย่งแข่งขันกันสูบดูดเอากำไรจากเหล่าประเทศกำลังพัฒนา

เมื่อต้นปีก่อน เขาได้ให้สัมภาษณ์เรื่องนี้กับ Daniel Denvir แห่งเว็บไซต์ The Dig (https://thedigradio.com/podcast/clash-of-empires-w-ho-fung-hung/) ผมใคร่ขอถอดความเรียบเรียงต่อจากตอนที่แล้วดังต่อไปนี้ :

แดเนียล เดนเวอร์ : การตอบรับของจีนต่อวิกฤตการเงินปี 2008 ก็เป็นทางแก้ไขชั่วคราวด้วยเช่นกัน มิหนำซ้ำยังเป็นทางแก้ที่กระหน่ำซ้ำเติมให้ปัญหาเศรษฐกิจของจีนที่ล้อมรอบการกดอั้นการบริโภคในประเทศ การพึ่งพาสินค้าออกรวมทั้งการลงทุนที่ขับเคลื่อนด้วยหนี้สินเพื่อธำรงรักษาอัตราการเติบโตสูงไว้นั้นยิ่งเลวร้ายลงไปอีก ดังที่คุณเขียนไว้ว่า :

“เมื่อภาวะเศรษฐกิจบูมที่นำโดยการส่งออกของจีนมีอันซวดเซไประหว่างวิกฤตการเงินโลกเมื่อปี 2008 รัฐบาลจีนก็ตอบรับโดยปล่อยโครงการกระตุ้นเศรษฐกิจอันก้าวรุกออกมาซึ่งประสบความสำเร็จในการช่วยหนุนเสริมเศรษฐกิจให้ฟื้นตัวอย่างแรงกล้าผ่านการขับดันโดยการลงทุนในสินทรัพย์ถาวรซึ่งจัดหาเงินทุนมาโดยก่อหนี้ระยะยาว ก็แลความอ่อนเปลี้ยลงของเครื่องจักรส่งออกและการขยายการลงทุนภาครัฐอย่างไม่ยั้งคิดโดยอาศัยเงินทุนจากธนาคารของรัฐระหว่างเศรษฐกิจฟื้นตัวเมื่อปี 2009-2010 นั้นได้สร้างฟองสบู่หนี้ขนาดมโหฬารขึ้นมาซึ่งการเติบโตของเงินตราต่างประเทศสำรองมิอาจเทียบทานเท่าทันอีกต่อไป ระหว่างปี 2008 ถึงปลายปี 2017 หนี้คงค้างในจีนพุ่งพรวดขึ้นจาก 148% ไปเป็น 250% ของจีดีพี เงินกู้ยืมที่ทะลักล้นขึ้นมาระหว่างโควิด-19 ระบาดเมื่อปี 2020 ยิ่งผลักสัดส่วนหนี้คงค้างดังกล่าวขึ้นไปเป็นกว่า 330% ของจีดีพี”

อย่างนี้แล้ว ผมก็เลยอยากถามอาจารย์หงว่าการกดอั้นค่าจ้างในประเทศกับการบริโภคเอาไว้สัมพันธ์กันอย่างไรกับปัญหาการลงทุนล้นเกิน รวมทั้งการผลิต สมรรถภาพและโครงสร้างพื้นฐานล้นเหลือที่ว่านี้? แนวโน้มประดานี้เร่งเร็วขึ้นหลังปี 2008 ได้อย่างไรและด้วยเหตุผลกลใด?

โฮเฟิง หง : ในที่สุดแล้ว ภาวะเสียดุลขั้นมูลฐานที่นำไปสู่วิกฤตนี้ได้แก่การผลิตล้นเกินกับการสะสมทุนล้นเกิน ตั้งแต่เริ่มต้นวิกฤตการเงินโลกปี 2008 มีการอภิปรายเรื่องนโยบายกันภายในจีน พวกที่ปรึกษานโยบายของรัฐบาลกับนักวิชาการได้พูดคุยกันถึงประเด็นเหล่านี้ กล่าวคือ การผลิตล้นเกิน สมรรถภาพล้นเกินและฟองสบู่หนี้ในฐานะปัญหาที่เป็นฐานรองรับซึ่งในที่สุดแล้วจะกลับมาหลอกหลอนเศรษฐกิจจีน ฉะนั้น พวกเขาก็เลยป่าวร้องส่งเสริมให้จีนตอบรับวิกฤตโดยส่งเสริมการบริโภคของครัวเรือนเอกชนในประเทศให้พุ่งสูง

ตัวอย่างเช่น มีข้อเสนอให้รัฐบาลแจกจ่ายคูปองบริโภคให้ชาวนาไปซื้อคอมพิวเตอร์และเครื่องใช้ไฟฟ้าเพื่อกระตุ้นส่งเสริมอุปสงค์ให้สูงขึ้นในยามที่อุปสงค์ของโลกต่อสินค้าออกตกฮวบลง ถ้าหากพวกเขาเลือกเดินทางนี้ นั่นก็จะช่วยแก้ไขภาวะเสียดุลขั้นมูลฐานของเศรษฐกิจโลกซึ่งเป็นตัวเร่งให้เกิดวิกฤตการเงินโลกได้เป็นอย่างยิ่งทีเดียว

แต่ทว่า โครงสร้างการเมืองและสถาบันของจีนไม่ชมชอบข้อเสนอจำพวกนี้เพราะไม่มีใครเป็นตัวแทนผลประโยชน์ของผู้บริโภคชาวนาในทางสถาบัน ฉะนั้น การตอบรับวิกฤตโดยกระตุ้นส่งเสริมการบริโภคจำพวกนี้จึงถูกปัดตกไป

ในที่สุดแล้วรัฐบาลจีนก็ตอบรับโดยเปิดทำนบปล่อยเงินกู้ยืมจากธนาคารของรัฐให้ไหลเทออกมา ส่งผลให้รัฐบาลท้องถิ่นเอย รัฐวิสาหกิจเอย และวิสาหกิจเพื่อการลงทุนสารพัดประเภทเอย แห่กันมากู้ยืมเงินมักง่ายจากธนาคารรัฐเอาไปสร้างสิ่งต่างๆ

นี่เป็นการลงทุนทางเลือกชนิดหนึ่งในด้านโครงสร้างพื้นฐาน โรงงานใหม่ๆ และทางรถไฟใหม่ๆ ทางรถไฟความเร็วสูงก็คือตัวอย่างของการตอบรับทำนองนี้ที่ถูกพูดถึงมากที่สุดนั่นเอง

แน่ล่ะครับว่าการตอบรับประเภทนี้สามารถสร้างการฟื้นตัวทางเศรษฐกิจอย่างฉับพลันทันทีให้จีนกับหลายประเทศที่ส่งออกสินค้ามายังจีน ฉะนั้น ในแง่ผลกระทบสืบเนื่องภายหลังวิกฤตการเงินปี 2008 นั้น ประเทศที่ส่งออกสินค้าจำนวนมากอย่างบราซิล แซมเบียและออสเตรเลียจึงไม่รู้สึกเดือดร้อนกับวิกฤตเพราะจีนช่วยประเทศเหล่านั้นไว้มาก ด้วยโครงการก่อสร้างทั้งหมดทั้งมวลที่พ่วงมากับมัน การฟื้นตัวซึ่งนำโดยการลงทุนชนิดนี้สร้างอุปสงค์ต่อเหล็กกล้า สินค้าโภคภัณฑ์และข้าวของสารพัดสารเพ อีกทั้งบรรดาคนงานรับจ้างก่อสร้างทั้งหลายเองก็พลอยกลายเป็นผู้บริโภคไปด้วย

แต่ปัญหาของการฟื้นตัวที่ขับดันโดยการลงทุนแบบนี้ก็คือ พอการก่อสร้างยุติลง คุณก็จะมีซัพพลายของโครงการโครงสร้างพื้นฐานและโรงงานเหล่านี้ล้นเหลือเฟือฟาย และมันไม่ทำกำไรนะครับ รัฐบาลท้องถิ่นกับรัฐวิสาหกิจจะกู้ยืมมาก่อสร้าง แต่พอผลลัพธ์ที่ได้ไม่ทำกำไรละก็ พวกเขาก็ไม่มีปัญญาจ่ายหนี้คืนครับ

แล้วโครงการเหล่านี้ก็กลายเป็นสมรรถภาพล้นเกิน ผู้คนมากหลายพากันไชโยโห่ร้องต้อนรับทางรถไฟความเร็วสูงว่าเป็นตำนานความสำเร็จของจีน มันก็เป็นความสำเร็จอยู่แหละครับในแง่เทคโนโลยีและประสิทธิภาพ แต่ว่าทางรถไฟความเร็วสูงน่ะมีไม่กี่สายที่ทำกำไรนะครับ ฉะนั้น หลังปี 2009 และ 2010 การฟื้นตัวอย่างแรงกล้าในเศรษฐกิจจีนก็เริ่มชะลอช้าลงอย่างฮวบฮาบและมุ่งหน้าไปสู่การหยุดชะงัก เพราะมันหมดของที่จะสร้างขึ้นมาใหม่เสียแล้ว พวกเขามีโรงหลอมเหล็กกล้ามากแห่งเกินไปและโรงไฟฟ้าถ่านหินมากแห่งเกินไป แถมยังสร้างอสังหาริมทรัพย์ในรูปอพาร์ตเมนต์ขึ้นมามากกว่าที่ลูกค้าของตนจะมีปัญญาซื้อด้วย หนี้สินที่ได้สะสมไว้โดยผ่านภาวะการลงทุนบูมที่ว่านี้ก็ยังกองอยู่ที่นั่นแหละครับ

ที่ซ้ำเติมให้แย่ยิ่งไปกว่านั้นคือพวกเขาก็พาลกลายเป็นเสพติดหนี้เสียฉิบเพราะวิสาหกิจที่ติดหนี้หนักหนาสาหัสย่อมไม่อยากผิดนัดชำระหนี้และรัฐบาลก็ไม่อยากให้วิสาหกิจพวกนั้นผิดนัดชำระหนี้เช่นกัน ฉะนั้น รัฐบาลก็เลยปล่อยให้พวกเขากู้ยืมแล้วกู้ยืมอีก เอาหนี้ใหม่มาโปะหนี้เก่า นับวันหนี้สินก็ยิ่งพอกพูนขึ้นเรื่อยๆ เหมือนก้อนหิมะถล่ม

สำหรับเหตุผลที่มีแต่บริษัทอสังหาริมทรัพย์เท่านั้นที่กำลังเผชิญหน้ากับการคิดบัญชีทบต้นเรื่องหนี้สินก็เพราะอาการเสพติดหนี้นี่น่ะมันก็เหมือนกับเสพติดยานั่นเอง แต่ละครั้งที่ลงทุนโดยใช้หนี้สินผลักดันไป คุณก็จะได้ภาวะที่กิจกรรมเศรษฐกิจกับจีดีพีกระเตื้องสูงขึ้นชั่วคราว ทว่าหลังจากนั้น คุณก็จะเข้าสู่ภาวการณ์ผลิตชะงักงันหรือกระทั่งการผลิตหดตัว แล้วทีนี้รัฐบาลก็จะเริ่มวิตกกังวลและใช้หนี้ขนาดแรงยิ่งขึ้นมากระตุ้นเศรษฐกิจอีก

การอัดฉีดหนี้แต่ละครั้งต้องใช้ก้อนใหญ่ขึ้น และผลลัพธ์ที่ได้กลับหดเล็กลง มันก็เหมือนกับอาการเสพติดยานั่นแหละครับ และจีนก็กำลังพบว่ามันยากยิ่งที่จะดิ้นหนีพ้นจากอาการเสพติดนี้ ภาวะเศรษฐกิจชะลอตัวที่ว่านี้กับการสะสมหนี้ที่เร่งเร็วขึ้นเป็นสองสิ่งที่นิยามเศรษฐกิจจีนนับแต่การฟื้นตัวทางเศรษฐกิจเมื่อปี 2008 เป็นต้นมาครับ

แดเนียล เดนเวอร์ : ระยะหลังนี้ อัตราการเติบโตทางเศรษฐกิจของสหรัฐบางทีก็แซงหน้าอัตราการเติบโตของจีนไปช่วงสั้นๆ มันเป็นเรื่องเหลือเชื่อนะครับอาจารย์หง อย่างนี้แล้วจีนกำลังมุ่งหน้าสู่วิกฤตการผลิตล้นเกิน ชนิดที่ซัดใส่กลุ่มประเทศทุนนิยมก้าวหน้าในทศวรรษที่ 1970 และเร่งให้เอเชียตะวันออกผงาดขึ้นมาแต่แรกนั้นเองใช่ไหมครับ?

ยิ่งกว่านั้น ในสภาพที่รัสเซียรุกรานยูเครน แถมมีการปิดพื้นที่เพื่อต่อต้านโควิดระบาดกันใหม่ในภูมิภาคสำคัญต่างๆ ที่ผลิตเพื่อส่งออกของจีน รวมทั้งเกิดโควิดระบาดขนานใหญ่ในฮ่องกงและมีความปั่นป่วนร้ายแรงทางการเงินในตลาดจีนด้วยอย่างนี้ (หมายถึงสถานการณ์เมื่อปลายเดือนมีนาคม 2022) มันจะกลับกลายเป็นวิกฤตเต็มขั้นได้ไหมครับ?

โฮเฟิง หง : เอาเข้าจริงเราเปรียบเทียบวิกฤตจีนกับการชะลอตัวทางเศรษฐกิจที่หมักบ่มยาวนานในญี่ปุ่นนับแต่ทศวรรษที่ 1990 เป็นต้นมาได้เหมาะสมกว่าเปรียบกับวิกฤตการเงินเอเชียเมื่อปี 1997-98 นะครับ อย่างไรก็ตาม ผู้คนมากมายกำลังบอกว่าจีนกำลังมุ่งหน้าไปสู่วิกฤต จินตนาการเกี่ยวกับวิกฤตนี้ถูกบอกบทโดยการระเบิดของระบบอย่างน่าตื่นตาตื่นใจในทันทีทันใดเหมือนการล่มสลายของวอลล์สตรีตเมื่อปี 2008, วิกฤตเงินตราสกุลยูโรเมื่อปี 2008-2009 และวิกฤตการเงินเอเชียเมื่อปี 1997-1998 ครับ

แต่ผมไม่คิดว่าจีนจะประสบกับการระเบิดของตลาดการเงินอย่างน่าตื่นตาตื่นใจในทันทีทันใดทำนองนี้หรอกครับ จีนเฉียดใกล้การระเบิดแบบที่ว่านั้นเมื่อปี 2015 เมื่อเผชิญการลดค่าเงินตราขนานใหญ่ การพังทลายของตลาดหุ้นและเงินทุนไหลออก ทว่า พรรคคอมมิวนิสต์จีนกำกับควบคุมระบบการเงินเอาไว้อย่างแข็งแรงถึงขั้นที่พวกเขาหยุดวิกฤตลงได้อย่างนั้นเอง (ดูรายงานข่าวประกอบ https://www.theguardian.com/business/2015/jul/08/china-stock-market-crisis-explained)

กล่าวโดยพื้นฐานแล้ว พวกเขานำมาตรการเข้มงวดยิ่งมากมายหลายประการมาใช้เพื่อหยุดผู้คนไม่ให้เอาเงินออกจากจีน พวกเขาระงับการค้าหุ้นของบริษัทต่างๆ ที่ราคาตกต่ำเกินไป และส่งทีมทำงานจากพรรคคอมมิวนิสต์เข้าไปดูแลตลาดหุ้น เมื่อปี 2015 พวกเขาใช้วิธีการบริหารเหล่านี้เพื่อป้องกันไม่ให้เกิดการล่มสลายทางการเงิน แต่มันก็ฉิวเฉียดมากครับ

กระนั้นก็ตามที การชะลอตัวของเศรษฐกิจจีนจะไม่ปะทุระเบิดเหมือนอย่างวิกฤตการเงินเอเชียเมื่อปี 1997 หรอกครับ ประการหนึ่งก็เพราะถึงแม้เงินตราต่างประเทศสำรองของจีนจะไม่เติบโตเร็วเหมือนอย่างที่มันเคยโตในทศวรรษ 2000 ทว่า ซัพพลายเงินตราสกุลหยวนก็ยังเติบโตอยู่ มีแรงกดดันให้เงินทุนไหลออก แต่จีนก็ยังมีเงินตราต่างประเทศสำรองจำนวนอักโข ฉะนั้น จีนจึงจะไม่ประสบการระเบิดของตลาดเงินตราหรือการเงินอย่างที่เม็กซิโกเจอเมื่อปี 1994 หรืออย่างที่เกาหลีใต้ มาเลเซียและประเทศไทยเจอเมื่อปี 1997 หรอกครับ

จีนจะเหมือนกับญี่ปุ่นมากกว่า กล่าวคือ หนี้สินจะยังคงสั่งสมต่อไป เศรษฐกิจจะเฉื่อยแฉะลง และรัฐบาลจะปฏิเสธไม่ยอมปล่อยให้เหล่าบริษัทที่ไม่ทำกำไรล้มหายตายจากไป ฉะนั้น บริษัทเหล่านี้ก็จะถูกกอบกู้ให้อยู่รอดและกลายเป็นบริษัทซอมบี้ไป นี่คือสิ่งที่ได้เกิดขึ้นในญี่ปุ่นหลังทศวรรษที่ 1990 และต่อเนื่องไปในทศวรรษที่ 2000 มันไม่ใช่การระเบิดของระบบอย่างน่าตื่นตาตื่นใจ แต่เป็นการชะงักงันระยะยาว ชะลอตัวระยะยาวและวิกฤตกบต้มเดือดปุดๆ

รัฐบาลก็เพียงแค่ซื้อเวลาและยืดวิกฤตให้ยาวนานออกไปเท่านั้นเอง

จะว่าไปแล้วในบางขอบเขต นี่เป็นวิกฤตที่จัดการยากกว่าด้วยซ้ำไป เนื่องจากวิถีที่ผ่านมาแล้วเป็นตัวคอยตีกรอบกำหนด (path dependence) คุณจึงจะไม่เลือกวิถีทางปรับแก้อย่างหักหาญรุนแรง แล้วคุณก็ถ่วงปัญหาให้เนิ่นช้าออกไปโดยไม่แก้ไขเสีย หลังเกิดการระเบิดที่น่าตื่นตาตื่นใจอย่างเมื่อปี 2008 ในสหรัฐอเมริกา และเมื่อปี 1997 ในเกาหลีใต้และมาเลเซีย ก็มักมีการปรับแก้ใหม่อย่างหักหาญรุนแรง แม้ว่าบ่อยครั้งมันจะเป็นเพียงการปรับแก้ตามแนวทางเสรีนิยมที่ไม่ได้ป้องกันวงจรการฟื้นตัวสลับกับล่มจมทางเศรษฐกิจในอนาคตก็ตาม

ทว่า ในสภาพที่ญี่ปุ่นหรือจีนประสบกับการชะลอตัวอย่างยาวนาน ปัญหาของพวกเขาก็ยิ่งดิ่งลึกลงไปเรื่อยๆ และพวกเขาก็ยิ่งเสพติดหนี้หนักขึ้นทุกที และนั่นน่ะเป็นสถานการณ์ที่หนีออกมาให้พ้นยากนะครับ รัฐบาลจึงได้พยายามแสวงหาแหล่งการขยายตัวแห่งใหม่เพื่อจะได้ยุติการชะลอตัวอันยาวนานนี้ ทางเลือกหนึ่งก็คือการเร่งรัดยกระดับเทคโนโลยีซึ่งมีการรณรงค์ “Made in China 2025” เป็นตัวแทน

อีกทางเลือกหนึ่งได้แก่นโยบายหนึ่งแถบหนึ่งเส้นทางซึ่งจีนหวังว่าจะช่วยแก้ไขการชะลอตัวอันยาวนานได้โดยผ่านการส่งทุนออกไปต่างประเทศ

(ต่อสัปดาห์หน้า)

สะดวก ฉับไว คุ้มค่า สมัครสมาชิกนิตยสารมติชนสุดสัปดาห์ได้ที่นี่https://t.co/KYFMEpsHWj

— MatichonWeekly มติชนสุดสัปดาห์ (@matichonweekly) July 27, 2022